공정거래위원회의 SK텔레콤과 CJ헬로비전 인수합병(M&A)에 관한 불허 방침은 방송통신 분야 M&A 사상 첫 사례인 것으로 나타났다. 특히 '부분적 수치'만 따져 '전체 현실'을 왜곡시킨 '파괴적 처사'라는 지적이 잇따르고 있다.

또 분야를 넓혀 공정위가 불허했던 과거 합병 불발 사례와도 비교하기 힘들다는 지적이 많다.

■방송통신 분야 합병 불허 단 한 차례도 없었다

공정위는 지난 4일 SK텔레콤에 CJ헬로비전과의 기업결합 심사보고서를 전달했다. 보고서에서 공정위는 유료방송 시장을 권역별로 쪼갰을 때 CJ헬로비전과 SK브로드밴드의 점유율이 경쟁 제한성을 높인다고 판단, 주식 취득 금지와 합병 불허 의견을 냈다.

CJ헬로비전의 방송 권역인 23개 지역 중 15곳에서 SK브로드밴드 점유율과 합산 했을 때 50%를 초과해 독과점이 우려된다는 것이다.

공정위는 그러나 과거 방송통신 분야 M&A와 관련 단 한 차례도 불허한 적이 없다.

지난 2006년 CJ헬로비전이 충남방송과 모두방송을 인수할 당시 공정위의 심사 시간이 인가조건 논의가 길어지면서 1년 이상 소요됐다. 그럼에도 공정위는 3년 간 수신료 인상 제한과 묶음채널상품 수와 각 상품별 채널 수를 줄이는 행위 금지 등을 조건으로 최종 승인 결정을 내렸다.

2010년 CJ오쇼핑의 온미디어 인수와 2012년 JCN울산중앙방송의 C&M 울산케이블TV 인수, 현대HCN의 포항케이블 인수 때에도 공정위는 조건부 승인을 내줬다.

통신 사업자간 기업결합 심사를 보더라도 KT-KTF(2009), LG통신 3사(2009), SK텔레콤-신세기통신(2000), SK텔레콤-하나로텔레콤(2008) 모두 불허된 사례는 없다.

따라서 이번 합병이 과거 사례보다 경쟁제한성이 확연하게 극심하고 시정조치로 경쟁제한요소를 해결할 수 없다는 근거가 제시되는 게 마땅한데 그 근거에 대해 합병 추진 업체나 관계부처 그리고 관련 업계는 동의하지 않는 쪽 의견이 우세하다.

■다른 분야 과거 불허 사례와 비교할 수 없다

범위를 전 산업으로 넓힐 경우 공정위가 기업결합 신고를 불허한 사례는 8건 정도 확인되고 있다.

대표적으로 2004년 삼악악기의 영창악기 인수합병 심사가 있는데, 이는 피아노 등 국내 악기 시장의 독과점이 명백해 공정위가 삼익과 그 계열사가 보유한 영창악기 지분 전량을 제3자에게 매각하도록 했다. 이에 삼익악기는 공정위 명령에 불복하고 소송을 진행했지만, 2006년 법원은 공정위 손을 들어줬고, 결국 삼익악기는 영창악기 주식을 모두 팔았다.

또 2002년에는 무학의 대선주조 인수 건과, 2014년 에실로의 대명광학 인수 등도 경쟁 제한성이 커져 소비자들의 피해로 이어질 것을 우려한 공정위가 기업결합 금지 결정을 내렸다.

공정위가 매년 500건의 기업결합 심사를 진행하는 것에 비교하면 8건 정도의 기업결합 불허 결정은 매우 드문 경우라는 것이 업계 시각이다.

이번 공정위의 SK텔레콤 CJ헬로비전 합병 불허 사유와 과거 기업결합 불허 사례를 비교하면 공정위가 지나친 잣대를 들이댔다는 사실이 보다 분명해진다.

삼익악기가 영창악기를 인수했을 때 합병 법인이 차지하는 시장점유율은 92%에 달한다.

또 안경렌즈 사업자인 에실로가 대명과학을 인수해 합병했을 경우 단초점렌즈 시장 합산점유율은 2위 사업자와 무려 6배나 벌어진다.

무학의 대선주조 인수의 경우도 시장지배력이 커짐에 따라 부산과 경남지역에서의 소주가격 인상 등이 우려되는 상황이었다.

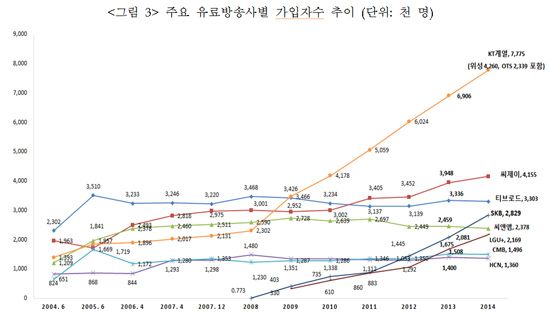

반면 SK텔레콤이 CJ헬로비전을 인수해 SK브로드밴드와 합병을 시키더라도 이 회사가 유료방송시장에서 차지하는 점유율은 약 26%로, KT 29.4%보다 낮다. CJ헬로비전이 사업권을 갖고 있는 몇 개의 권역에서 1위지만, 전국으로 시야를 넓히면 KT가 여전히 시장 선두 자리를 지키고 있는 것이다.

일부 전문가들은 강력한 2위 사업자의 등장으로 업체 간 경쟁이 벌어져 소비자 혜택으로 이어질 가능성이 높다는 의견도 적지 않다.

서비스 품질과 가격 경쟁이 일어나 결국 소비자들에게 더 큰 보상이 주어질 수 있다는 해석도 많은 것이다.

아주대학교 김성환 교수는 “공정위가 IPTV 성장세가 뚜렷한 유료방송 시장의 현실과 전혀 다른 얘기를 하고 있다”며 “이번 공정위 의견은 권역별 점유율 숫자만 들여다보고 현실 고려하지 않은 비상식적인 결과”라고 지적했다.

■“'부분 수치'와 '전체 현실' 정밀하게 고려했어야”

2015년 방송시장경쟁상황평가 보고서를 보면 유료방송플랫폼의 2014년 방송사업매출액은 2013년 대비 8.6% 증가했으나 케이블TV 매출액은 1.4% 감소했다. IPTV 시장은 지속적인 성장세를 보인 반면, 케이블TV 시장은 사상 최초 역성장을 기록한 것이다.

또 가입자 감소와 요금수준 하락으로 케이블TV 수신료 매출은 전년 대비 8.7% 감소해, 최초로 IPTV에 뒤진 것으로 나타났다.

특히 전국 단위 가입자 점유율 1위 사업자인 KT는 64개 구역에서 점유율이 2013년 대비 증가해 28.4%를 기록, 2위 사업자인 CJ헬로비전(15.2%)과 가입자 점유율 격차를 더 벌렸다.

아울러 케이블TV 사업자들은 2014년 기준 78개 사업구역 중 69개 구역에서 가입자 점유율 1위를 유지했으나 전년 대비 3개 감소한 결과를 보였다. 가입자 수도 정체돼 1년 만에 4.6% 시장점유율이 하락한 것으로 나타났다.

관련기사

- 통신방송 정책·시장 대혼란에 빠져들다2016.07.06

- 합병무산 위기 CJ헬로비전 "구성원 동요, 경영위기"2016.07.06

- SKT "합병불허 큰 충격...후속대책 고민중“2016.07.06

- CJ "공정위 합병불허는 업계 枯死조치"2016.07.06

김성환 교수는 “점유율만 놓고 봤을 때 케이블TV 1위 사업자는 CJ헬로비전이지만 상위 사업자들이 매물로 나오는 이유는 이미 이 시장이 기울었다는 방증”이라면서 “이번 공정위 의견은 수치와 현실이 정반대일 수 있으므로 분석 과정에서 수치만 보면 안 된다는 교훈을 주는 안겨준 사례”라고 지적했다.

또 “이번 공정위 심사보고서는 과거 유료방송 시장 합병 사례들을 완전히 뒤집는 결과”라면서 “판단은 공정위가 내리겠지만 전원회의에서 업계 종사자와 유료방송 연구하는 사람들 대부분이 납득할 수 있는 결론을 내리길 바란다”고 밝혔다.