최근 아마존은 적자를 기록하고 있다. 이에 아마존이 자회사 아마존웹서비스(AWS)에 지금처럼 투자를 유지할 수 있느냐를 두고 업계에서 설왕설래가 오가고 있다.

앤디 재시 AWS 부사장은 최근 열린 '리인벤트' 컨퍼런스 기자회견에서 AWS는 가파른 성장을 보이고 있으며, 클라우드 서비스는 아마존의 전자상거래 사업보다 더 커질 것이라며 세간의 의혹에 답했다.

아마존은 지난 3분기 4억3천만달러 적자를 기록했다. 적자폭은 분기마다 커지고 있는데, 이는 파이어폰, 파이어TV 등 신규 사업에 대한 공격적인 투자가 제대로 성과를 보이지 못한 탓이 컸다.

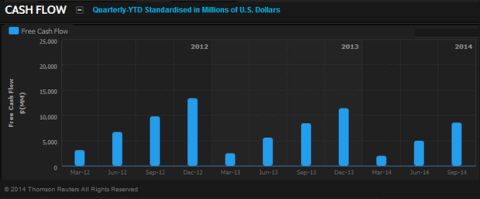

17일(현지시간) 미국 지디넷의 래리 디그넌 편집장은 톰슨로이터의 재무자료를 통해 아마존과 MS, 구글 등 3대 퍼블릭 클라우드 사업자의 잉여현금흐름(FCF)을 비교 분석했다.

잉여현금흐름은 현금의 투입과 회수 상황을 나타내는 지표로, 현재의 기업 영업활동을 유지하고 확대하면서 자유롭게 사용가능한 현금이다.

미국 지디넷은 단순한 하나의 질문에서 시작한다. 아마존은 오랜 클라우드 경쟁에서 아마존웹서비스에 투자할 수 있느냐다.

■아마존의 AWS 투자 역량

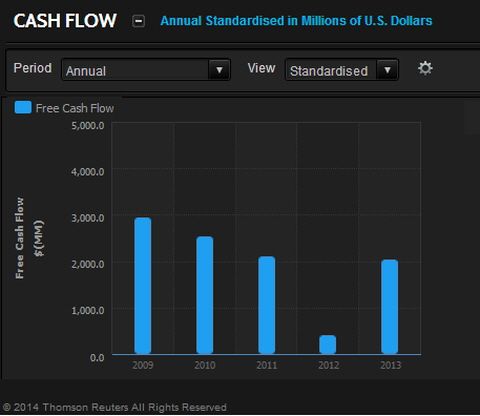

2013년 아마존의 잉여현금흐름은 20억달러 이상이다. 2011년과 유사하고 2012년보다 많다.

그러나 현재 진행중인 2014년 4분기 아마존의 사업은 전자상거래에 초점을 맞추고 있다. 클라우드에 투자할 여력이 그리 많지 않아 보인다.

톰슨로이터는 2013년 아마존의 수익품질 점수를 80점으로 평가했다. 2012년엔 87점이었고, 2011년엔 91점이었다. 영업이익 점수는 순익분석과 다양한 행보에 기반해 도출된다. 3분기 아마존은 81점을 받았다. 2분기엔 75점이었다.

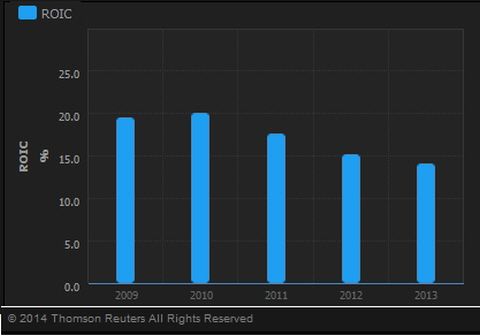

투자회수율은 2013년 2.2%였다. 2012년에 1%였던 것에 비하면 증가한 것이다. 하지만 2011년 투자회수율은 6.8%였으며, 2010년엔 15.4%였다. 3분기 투자회수율은 -2.2%다.

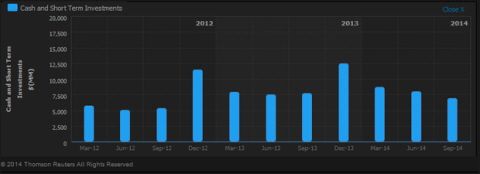

아마존이 3분기 현금성자산(cash and short-term investment)은 68억8천만달러다. 이는 아마존에게 2012년 3분기 이래 가장 작은 규모였다.

■MS의 클라우드 투자 역량

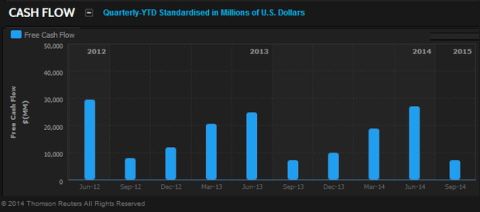

지난 6월30일로 마감된 MS의 회계연도 2014년 잉여현금흐름은 267억5천만달러에 달한다. MS는 3대 클라우드 서비스 회사 중 유일하게 주주 배당을 실시했다. MS의 지난 5년간 연간현금흐름은 221억에서 290억달러를 오갔다.

MS는 현금을 만들 때 특정 분기에 의존하지 않는다. 매 분기마다 일정량 이상의 현금을 만들어왔다는 얘기다.

2014년 투자회수율은 19%다. 2013년 22.6%보다 떨어졌다. 2011년과 2010년엔 33%였다.

MS의 2014년 현금성자산은 855억달러다. 지난 9월30일 MS는 887억달러의 현금성자산을 보유했다고 밝혔다. MS는 막대한 현금흐름과 함께 대형 인수합병도 단행했다. 노키아 휴대폰 사업 인수다.

■구글의 클라우드 투자 역량

2013년 구글의 잉여현금흐름은 113억달러다. 2012년 133억5천만달러보다 줄었다. 지난 9월 마감된 구글의 3분기 실적에 의하면 84억4천만달러다. MS처럼 구글도 매 분기 꾸준히 현금흐름이 증가한다.

구글의 3분기 수익품질점수는 79점이다. 전분기 67점보다 올랐다. 하지만 2010년엔 96점이었다.

3분기 투자회수율은 2.8%다. 연간회계 기준으로 구글의 투자회수율은 2013년 14%였다. 감소 추세다. 아마존처럼 구글도 로봇자동차, 클라우드 인프라, 구글글래스 등 다양한 사업에 투자하고 있다.

구글의 3분기 현금성자산은 621억6천만달러다. 2013년 587억달러보다 늘었다.

■아마존, 상대적인 약세에도 투자 중단은 없을 것

세 회사를 비교하면 아마존은 가장 열악한 재정 상황을 보인다. 전자상거래가 검색이나 SW 사업만큼 현금을 만들어내지 못하고 있다.

그러나 아마존은 AWS를 여전히 강력한 자회사로 움켜쥐고 있고, 계속 확장할 수 있게 했다. AWS 자체의 현금흐름이 비즈니스 성장에 완벽히 기여했는가는 알 수 없다. 다만, 제프 베조스 아마존 CEO가 투자에 인색하지 않다고는 말할 수 있다.

아마존은 그동안 인프라에 투자할 수 있었고, AWS를 통해 투자를 회수했다. 투자가 축소될 것이란 증거는 없다. 다만 아마존의 투자처 선택이 전보다 까다로워질 수밖에 없다는 건 확실하다.

만약 아마존이 재정적으로 위기에 빠진다면, 아마존은 AWS를 준독립적인 회사로 만들 수 있다. EMC와 VM웨어처럼 느슨한 관계로 줄을 연결하고, 투자와 사업을 AWS 독립적으로 진행하도록 하는 것이다.

MS와 구글은 아마존을 위기로 몰아넣을 힘을 가졌다. 그러나 두 회사 역시 자체 클라우드에 집중할 수 없게 하는 방해요소를 갖고 있다.

구글은 대형 엔터프라이즈 사이에 팽배한 '베타(beta)'의 평판을 극복해야 한다. 구글의 엔터프라이즈 대상 서비스는 정식 상용화된 상품이 정돈되지 못하고 불안정해 베타서비스란 악평을 들어왔다.

무엇보다 구글이 퍼블릭 클라우드란 저마진 서비스시장에 뛰어들 정당성이 있느냐다. 구글의 핵심사업인 광고사업은 전처럼 폭발적이지 않다. 구글도 선택과 집중을 해야할 시기다.

MS는 사티아 나델라 CEO 선임 후 클라우드에 공격적인 움직임을 보이고 있다. 하지만 노키아가 방해요소다. MS는 너무 많은 영역에서 사업하고 있다. MS가 시장잠식(cannibalization)에 대한 걱정없이 라이선스에서 구독(subscription)으로 무게중심을 잘 옮기느냐가 불확실하다.

MS가 클라우드에 초점을 확실히 맞추고 있지만, 아마존은 엔터프라이즈 기술업계의 파괴자다. 아마존은 엔터프라이즈 시장에 대해 마진에 크게 신경쓰지 않으며, 잃을 것도 없다.

AWS 마켓플레이스가 그 예다. 수 많은 소프트웨어 회사들이 시간단위로 애플리케이션 사용료를 받고 있다.

AWS는 3년 이상 마켓플레이스 모델에 아마존닷컴 전자상거래사업 경험을 투입하면서 강한 의지를 보였다. 점점 더 많은 회사가 AWS에 모든 것을 제공하면, 아마존은 이를 통해 반복되는 매출흐름을 붙잡게 된다. 아직 일어나지 않았지만 아마존은 확실한 현금흐름 동력을 갖게 되는 것이다.

관련기사

- 적과의 파격 동침…MS 명가재건의 꿈2014.11.18

- 아마존, 오라클 DB사업 사냥 나섰다2014.11.18

- 아마존, 가정용 음성인식 도우미 ‘에코’ 출시2014.11.18

- 검색 왕국 '구글'의 위기2014.11.18

AWS가 정말로 아마존의 전자상거래 사업에 투자금을 댈 만큼 성장할 것인가는 확실치 않다.

투자자나 사용자가 걱정해야 할 건 AWS 투자와 혁신의 행보가 눈에 띄게 둔해질 때, 그리고 핵심인 전자상거래 사업이 고꾸라졌을 때다. 일단 아마존닷컴이 위험해지기 전까지 AWS의 클라우드 전쟁에 쓸 자금은 아직 충분하다.